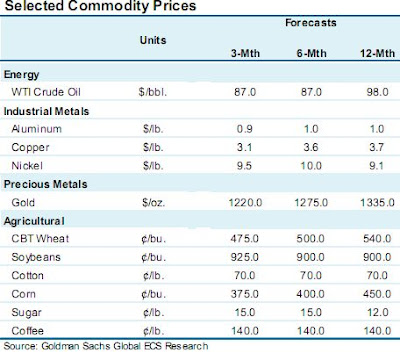

Na blogu Pragmatic Capitalist ukazał się przedruk z raportu banku Goldman Sachs z prognozami cen różnych surowców. Powinien zainteresować przynajmniej paru Czytelników:

Żródło Pragmatic Capitalist

Goldman Sachs w ostatnich latach to ucieleśnienie zła i nie mam nawet zamiaru bronić banku, ale co zmieni w mojej czy Twojej sytuacji finansowej konkluzja:

„Tak, to paskudny bank zarabiający miliardy dolarów na nas drobnych leszczach”?

Według mnie zupełnie nic i szkoda czasu na dylematy moralne (przynajmniej w tym miejscu). Goldmany są be, ale mają kasę i wpływy (reforma finansowa w USA - LOL), więc trzeba ich opinie brać pod uwagę.

Pytanie tylko na ile te prognozy okażą się trafne i czy faktycznie GS będzie dokładnie tak lokował środki swoich klientów?

Odsłanianie swojej strategii przed innymi wydawałoby się co najmniej nierozważne, ale z drugiej strony każdy wie, że prognozowanie to często bawienie się we wróżkę, a aktualnie zajmowane pozycje są często modyfikowane na bieżąco.

W końcu ten sam Goldman przewidywał ropę po 200 dolarów za baryłkę dwa lata temu, a Abby Cohen prawie zawsze widzi wzrosty cen akcji.

Jednak cały czas zastanawia mnie czy faktycznie ropa nie wystrzeli, skoro o ewentualnym ataku na Iran przez Izrael wspomina nawet Nouriel Roubini?

Jeśli chodzi o złoto – argumenty są dobrze rozpracowane przez analityków:

Co do akcji, wygrzebałem bardzo ładny obrazek zrobiony przez Draaismę z Morgan Stanley jeszcze w ubiegłym roku:

Przypomnijmy sobie, że dołek DAXa wystąpił 9 marca 2009 (tu akurat chodzi o całą Europę, czyli MSCI Europe, ale to się mniej więcej pokrywa).

Jeśli dodamy do tego 17 miesięcy, wychodzi nam sierpień 2010, czyli do końca rajdu byka zostało już naprawdę mało czasu, a potem czekałoby nas 13 miesięcy spadków z zasięgiem -25% od szczytu, a w kolejnych latach szeroki trend boczny.

Co mogłoby stać się paliwem do ostatniej fali wzrostowej?

Wyniki stress testów europejskich banków, które pojawią się w piątek po zamknięciu sesji w Europie (nie ma w tym przypadku).

Pewnie przekaz będzie mniej więcej taki: „Jest źle, ale mogło być gorzej. Hurra! Kupujemy akcje”. Podobna historia po stress testach w USA w maju ubiegłego roku doprowadziła S&P 500 do lekkich wzrostów przez kolejny miesiąc, a dopiero potem przyszła korekta.

Czy warto w takim razie obstawiać scenariusz długoterminowego wzrostu wartości ropy naftowej i złota oraz osłabienia na rynku akcji?

Każdy niech sam decyduje, a według mnie wskazania z raportów wielkich banków pełnych ładnych cyferek i tabelek należy traktować tylko pomocniczo.