Z tego powodu przyjemnie otrzymuje się dodatkowe przychody, które pozwalają nam pokryć przynajmniej część kosztów życia i nieco odciążyć budżet domowy.

Między innymi dlatego tak popularne jest inwestowanie w nieruchomości na wynajem (znajdziemy jeszcze inne korzyści, ale teraz je pominę).

Jednak wymaga ono sporego kapitału, a na dodatek nikt nam nie zagwarantuje, że będziemy mieli cały czas solidnych lokatorów. Zdarzają się przerwy, remonty itd. No i obecna rentowność nowych projektów nie musi być wcale już taka rewelacyjna jak kilka lat temu.

Znacznie prostszym pomysłem jest założenie konta oszczędnościowego które zazwyczaj płaci nam odsetki co miesiąc.

Aby powiększyć i wyostrzyć obrazki we wpisie, proszę w nie kliknąć.

Powyższy zrzut ekranu zrobiłem z mojego konta oszczędnościowego w Getin Banku z saldem powyżej 110 tys. zł.

Niestety, niskie stopy procentowe i rosnąca inflacja CPI sprawiają, że realnie przestaliśmy na nich zarabiać.

W takim razie szukamy dalej.

A co powiecie na dywidendę w dolarach spływającą na konto co miesiąc?

W realiach GPW pomysł jest niezbyt praktyczny z wielu powodów (pomijam kwestię innej waluty). Między innymi takich:

1) Mnóstwo spółek w ogóle nie wypłaca dywidendy. Inne najpierw wypłacają, potem przestają. Raz płacą więcej, raz mniej - praktycznie nie da się tu za wiele zaplanować w dłuższym horyzoncie czasu.

2) O ile w ogóle spółka dzieli się zyskiem, to robi to tylko raz w roku (istnieją bardzo nieliczne wyjątki).

Jeżeli ktoś mimo wszystko zdecyduje się na spółki dywidendowe z GPW, powinien rozważyć do tego celu rachunek maklerski IKE/IKZE, ponieważ otrzyma na nim całą dywidendę bez potrącenia podatku 19 proc.

Czy to znaczy, że nie da się zbudować portfela dywidendowego z regularnymi, comiesięcznymi wpływami?

Oczywiście, że da. Po prostu należy przyjrzeć się rozwiniętym rynkom, zwłaszcza amerykańskiemu.

Wybór spółek jest ogromny, nieporównywalny z malutką w skali świata warszawską giełdą.

Znajdą się i takie, które płacą dywidendę co miesiąc. Jednak w większości operują one na wysokim lewarze i w dłuższym terminie ich ryzyko jest dla mnie nieco za duże.

Początkujący może łatwo dać się skusić wysoką stopą dywidendy. Warto sprawdzić, z czego ona wynika.

Do rozważenia mam tu przede wszystkim popularny w USA REIT Realty Income Corporation (ticker O). Jednak w tym momencie uważam kurs za zbyt mocno wyśrubowany, aby otwierać pozycję. Trzeba też brać pod uwagę wrażliwość REIT-ów na stopy procentowe, czyli modelowo nie chciałbym ich trzymać więcej niż 10-15 proc. w portfelu dywidendowym.

Poza tym przy wejściu na rynek amerykański akurat teraz, cały czas pamiętam, że wzrosty trwają już jedenasty rok, a indeks S&P 500 bije rekordy wszech czasów także w listopadzie br.

Z jednej strony oznacza to, że akcje są w wielu przypadkach drogie, a z drugiej, że ryzyko odwrócenia trendu jest spore i w takim przypadku akcje dywidendowe będą tańsze, sporo tańsze. Dlatego trzeba trzymać w rezerwie sporo gotówki.

Z tymi zastrzeżeniami w październiku zacząłem budowę portfela od "dywidendowego arystokraty", czyli telekomu AT&T.

Więcej pisałem na ten temat na blogu w innym artykule, więc nie chcę wszystkiego znowu powtarzać.

W skrócie: nie mogłem skorzystać z polskiego biura maklerskiego, ponieważ miałbym pobrane aż 30 proc. podatku od dywidendy. Dlatego postawiłem na taniego brokera z Holandii: DeGiro. Z dywidendy zostanie odciągnięte 15 proc. podatku, a kolejne 4 proc. będę musiał dopłacić samodzielnie w Polsce w kolejnym roku do końca kwietnia.

Tak wygląda to w przypadku akcji IBM i prawa do dywidendy kwartalnej przyznanego dziś (wypłata 10 grudnia):

Poza tym DeGiro pasuje mi dlatego, ponieważ niskie prowizje umożliwiają mi kupowanie akcji w małych pakietach, nawet po kilka sztuk.

Za transakcję w USA płacę 0,5 euro prowizji + 0,0004 USD za każdą akcję, czyli łącznie zaledwie nieco ponad 2 złote.

AT&T płaci nieprzerwanie dywidendę od 35. lat, na dodatek coraz wyższą z każdym rokiem. Dlatego zalicza się do "dywidendowych arystokratów", czyli grona spółek płacących co roku rosnące dywidendy od co najmniej 25. lat.

W przypadku AT&T dywidenda jest regularnie wypłacana w lutym, maju, sierpniu i listopadzie.

W takim razie powinienem dołożyć spółki, które płacą w następujących sekwencjach:

styczeń, kwiecień, lipiec i październik;

oraz marzec, czerwiec, wrzesień i grudzień

W ten sposób w każdym miesiącu przez cały rok otrzymam dywidendy.

No i tak się akurat składa, że już takie spółki dobrałem do portfela w ostatnich kilku tygodniach :)

Stan na koniec sesji giełdowej 6 listopada 2019 r.

BEP oznacza próg rentowności, czyli praktycznie średni kurs, po którym nabywałem te akcje. Nie przywiązywałbym do niego większej wagi, przynajmniej na razie. Podobnie nie ma na razie sensu sprawdzać stopy dywidendy portfela, skoro jest dopiero w budowie (staram się dobierać spółki z dividend yield co najmniej 2,5%).

Oprócz akcji na rachunku znajduje się ETF spółek dywidendowych Vanguarda (VHYL) oraz inny ETF, odwzorowujący indeks S&P 500 (VUSA). Obydwa wypłacają "odsetki" co kwartał.

DYWIDENDA W DOLARACH PŁYNĄCA CO MIESIĄC NA KONTO

Jak to możliwe?

Dzięki temu, że posiadane przeze mnie spółki i fundusze ETF dzielą się zyskami po kilka razy w roku w różnych miesiącach.

W szczegółach wygląda to tak:

Jeżeli chodzi o użyte skróty (tickery), poniżej przedstawiam ich rozwinięcie (wraz z linkiem do Yahoo!Finance, gdzie można poznać podstawowe informacje o spółce):

ADM Archer-Daniels-Midland;

CAH Cardinal Health;

CL Colgate-Palmolive;

CLX Clorox;

FRT Federal Realty Investment Trust;

IBM;

JNJ Johnson & Johnson;

KMB Kimberly-Clark;

KO Coca-Cola;

MCD McDonald's;

SPG Simon Property Group;

T AT&T;

XOM Exxon Mobil.

Inny anglojęzyczny serwis finansowy, który polecam na początek to Seeking Alpha (przykładowo w serwisie możemy stworzyć portfel ze spółkami, które posiadamy czy nas interesują i po wejściu od razu mamy wszystkie najświeższe informacje i artykuły o nich).

Do tego dochodzą dwa wymienione wcześniej we wpisie ETF-y (VHYL oraz VUSA), które kupiłem na giełdzie Euronext w Amsterdamie.

Dywidendy dla spółek na przyszły rok oszacowałem na podstawie ostatniej wypłaconej lub zadeklarowanej. W praktyce w kilku przypadkach mogą być one nawet nieco wyższe w dalszej części roku. Z kolei dla ETF-ów przyjąłem kwoty wypłacone w 2019 r. (w ostatnich latach były one zwiększane).

W tym momencie posiadam bezpośrednio akcje trzynastu spółek i to głównie defensywnych (np. aż 5 z sektora Consumer Staples, czyli artykułów codziennego użytku). Modelowo w portfelu dywidendowym powinno ich być co najmniej 20, więc jeszcze trochę brakuje. Niektóre sektory są w ogóle przeze mnie nie ruszone (w dużej mierze celowo, czekam na lepsze ceny) - na przykład przemysłowy czy finansowo-ubezpieczeniowy.

Nie chcę od razu wystrzelać za dużo amunicji. Z drugiej strony musiałem wyłożyć trochę grosza, aby te dywidendy były w ogóle zauważalne. Dlatego w sumie wpłaciłem do brokera blisko 30 tys. zł.

Pokazywany przez brokera wynik całkowity portfela w euro jest mocno zaburzony po przeliczeniu na procenty zysku, ponieważ większość wpłat dokonałem w ostatnim miesiącu.

Nie są to jeszcze poważne przychody, ale stworzone w zaledwie kilka tygodni, więc dobre i tyle na początek. Dalsza rozbudowa portfela, powiększanie pozycji i rosnące nominalnie dywidendy powinny dać przyzwoity efekt.

Proszę nie sugerować się spółkami z mojego portfela, ponieważ całkiem możliwe, że zupełnie losowo wybrane walory okażą się zdecydowanie lepsze. Aktualnie mam tu tylko spółki dojrzałe, czyli rosnące znacznie wolniej niż innowatorzy (obarczeni wyższym ryzykiem). Te wzrostowe wchodzą w skład posiadanych przeze mnie ETF-ów.

Co więcej, inwestowanie wiąże się z ryzykiem utraty części, a w skrajnych przypadkach całego kapitału. Dlatego bądźcie rozważni i nie szafujcie nim beztrosko.

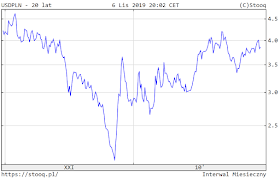

Szacunki z tabelki są przybliżone. Zwracam szczególną uwagę na kurs USDPLN 3,85. Akurat taki był wczoraj. Natomiast na przestrzeni wielu lat bardzo mocno on się waha:

Jest to jeden z powodów, dla których nie polegałbym tylko i wyłącznie na tym strumieniu przychodów. Traktuję go na razie jako mały bonus, który powinien systematycznie rosnąć, tak przynajmniej było w przeszłości przez wiele lat.

Na czym polega trik?

Załóżmy, że posiadasz akcje spółki Johnson & Johnson. Na pozór stopa dywidendy wygląda obecnie skromnie, tylko 2,9%. Jednak ta dywidenda stale rośnie aż od 57. lat.

W takim razie inwestor, który kupił te akcje 10 lat temu po 60 dolarów ma aktualnie stopę dywidendy liczoną od pierwotnego zakupu na poziomie już ponad 6% (3,8/60) i po drodze co kwartał zbierał rosnącą co roku dywidendę.

No i dochodzi jeszcze wzrost kursu akcji, który znacznie zwiększył wartość pierwotnie zakupionego pakietu.

W odniesieniu do innych spółek te wyniki bywają znacznie bardziej spektakularne, ale celowo wybrałem taki mało efektowny przykład, aby nikt za bardzo się tym nie nakręcił.

Powiedzmy ogólnie, że może być jeszcze lepiej, znacznie lepiej.

Czy strategia dywidendowa jest dobra dla każdego?

Według mnie niekoniecznie.

Dla wielu osób lepszym pomysłem może być po prostu regularnie kupowanie tanich funduszy indeksowych/ETF-ów i skupienie się na zupełnie czymś innym - podnoszeniu swoich kwalifikacji, rodzinie czy hobby.

To trzeba po prostu lubić i nie ma sensu męczyć się nadaremnie, na dodatek bez żadnej gwarancji osiągnięcia lepszego wyniku.

Jednak są też i plusy. Oprócz szlifowania angielskiego i praktycznych ćwiczeń z analizy fundamentalnej przy okazji można dowiedzieć się ciekawych rzeczy - na przykład niewiele osób wie, że popularna sieć kawiarni Costa Coffee niedawno została przejęta przez Coca-Colę.

Sam też nie zwracałem uwagi na to, że pastę do zębów Elmex wytwarza Colgate-Palmolive (akurat z dywidendy z tej spółki starczy mi na razie na mniej niż dwie tubki rocznie :)

Wymagana jest co najmniej dobra znajomość angielskiego i przynajmniej podstawy analizy finansowej spółek - jakoś trzeba je sensownie wybierać do portfela i co pewien czas monitorować.

DEGIRO

Co do samego brokera DeGiro - nadaje się on głównie dla niewymagających, niezbyt aktywnych inwestorów, którzy szukają niskich kosztów, również w przypadku małych transakcji.

Oprócz prowizji trzeba doliczyć 2,5 euro rocznie za dostęp do danej giełdy (wyjątkiem jest GPW - tu broker nic nie pobiera).

Do bardziej zaawansowanych strategii czy instrumentów pochodnych trzeba poszukać czegoś innego.

Nie liczcie też na profesjonalny dział obsługi klienta - tylko podstawowe sprawy.

Poza tym DeGiro nie wystawia formularza PIT-8C (trzeba samodzielnie policzyć zyski i straty na podstawie raportu, który broker udostępni na początku przyszłego roku) i podlega pod holenderski nadzór finansowy, nie polski.

Dochodzi do tego jeszcze przewalutowanie środków na euro - walutę bazową konta. Na szczęście koszt takiej operacji jest niewielki: 0,1% w stosunku do kursu międzybankowego.

Dlatego nie wpłaciłbym tu oszczędności życia, tylko część kapitału przeznaczonego na inwestycje. I z tego powodu odpuszczam ofertę DeGiro dotyczącą GPW, choć prowizje są niższe niż u polskiej konkurencji.

Co do przelewów, to idą bardzo szybko - wysłane rano z polskiego banku są księgowane tego samego dnia jeszcze przed otwarciem sesji na giełdzie w Nowym Jorku. Testowałem też kilka razy wypłaty - pieniądze przychodziły następnego dnia.

Sam broker wczoraj pochwalił się w holenderskiej prasie, że w trzecim kwartale br. obsłużył rekordową liczbę transakcji (prawie 5 mln), a klienci otworzyli aż blisko 30 tys. nowych rachunków.

Kto chce przetestować DeGiro i na przykład sprawdzić, jak wygląda kupowanie ETF-ów bez prowizji lub amerykańskich spółek z bardzo niską prowizją, może skorzystać z mojego linku partnerskiego:

Inwestowanie może być satysfakcjonujące, ale nie jest pozbawione ryzyka. Możesz stracić (część) swojego depozytu.

Uwaga! To nie jest wpis sponsorowany, ani nie powstał we współpracy z DeGiro. Jedynie mogę dostać wynagrodzenie za skorzystanie z powyższych linków partnerskich i założone przez Was rachunki maklerskie. Z góry dziękuję!

Aktualizacja 2022 r.

Obecnie atrakcyjną ofertę zakupu amerykańskich akcji bez prowizji ma polski broker XTB (transakcje do równowartości 100 tys. euro miesięcznie).

Sam już tu kupiłem na przykład REIT Realty Income.

MOJE PLANY I PODSUMOWANIE

Osobiście również zamierzam nadal kupować ETF-y w DeGiro. Obecnie czekam na korektę, aby za drobne otworzyć pozycję w iShares Core MSCI World. Ciężko zrobić ten pierwszy krok, kiedy balansuje się na linie tak wysoko w chmurach.

Zastanawiam się też, czy nie nadchodzą lepsze czasy dla rynków wschodzących, ale to wciąż nie wychodzi poza fazę dywagacji.

A co ze sprzedażą?

Na razie mam nadzieję, że nie będę musiał nic takiego robić w najbliższych miesiącach i od kiedy otworzyłem ten rachunek w maju br., nie sprzedałem ani jednej akcji czy jednostki ETF. W przypadku spółek dywidendowych skłoniłoby mnie do tego jedynie obcięcie dywidendy lub jakieś katastrofalne wydarzenie zupełnie pogrążające firmę.

Prędzej czy później do tego dojdzie. Dlatego lepszy jest portfel zdywersyfikowany składający się z wielu różnych biznesów, najlepiej słabo ze sobą powiązanych.

***

Wiem, że tylko liznąłem temat inwestowania dywidendowego i jeśli Was on zainteresuje, będę jeszcze do tego wracał.

Tymczasem kończę i czekam na dolary spływające z amerykańskich spółek na konto w DeGiro.

Pierwsza dywidenda pojawi się jeszcze w listopadzie, a kolejne w grudniu, styczniu, lutym...