Jeśli uwzględnimy wymaganą premię za ryzyko, wygląda to jeszcze gorzej i dlatego 5% brutto na lokacie wciąż kusi sporo osób (kwota do równowartości 100 tys. euro jest objęta gwarancjami Bankowego Funduszu Gwarancyjnego).

Alternatywnie wobec Idea Banku mamy Lokatę Start w Meritum Banku czy db Lok@tę w Deutsche Banku, a dla większej kwoty 30-dniową Lokatę Bonjour w Lion's Banku.

Są to propozycje dla nowych klientów. Więcej lokat i kont bankowych znajdziesz w artykule "Najlepsze lokaty i konta bankowe lipiec 2014".

Równocześnie na rekordowo niskim poziomie pozostaje inflacja CPI, podawana przez GUS: ostatni odczyt w skali rok do roku wyniósł zaledwie 0,2 proc. Z tego wynika, że lokaty przynoszą realne zyski (po uwzględnieniu podatku Belki spokojnie zostaje nam "na czysto" kilka procent na plusie).

Czy na pewno? A może ta "prawdziwa" inflacja jest w rzeczywistości wyższa?

Zastanawiałem się trochę nad tym i nad ostrzeżeniami związanymi z nadmierną podażą pieniądza, która długoterminowo zazwyczaj prowadzi do wzrostu cen, co zgadza się z równaniem wymiany Fishera.

Ja jednak uważam, że oprócz makroekonomii liczy się też ta mikro, dotycząca każdego gospodarstwa domowego i jego budżetu.

Tylko osoby, które skrupulatnie ewidencjonują swoje wydatki, są w stanie rzeczywiście określić, ile dokładnie wynosi ich prywatna inflacja.

W przeciwnym wypadku skazujemy się na uproszczony koszyk inflacyjny GUS:

Jeśli Twoje wydatki wyglądają podobnie, możesz brać dane GUS za dobrą monetę. A w najbliższym czasie zanosi się na kolejne miesiące z niskimi cenami, co w głównej mierze będziemy zawdzięczać spadającym cenom żywności (to fenomen ogólnoświatowy wzmocniony łagodną zimą plus embargiem na mięso eksportowane z Polski do Rosji).

Zresztą wystarczy zerknąć na notowania kontraktów terminowych na dowolne zboże i to doskonale widać:

|

| Kliknij, aby powiększyć |

|

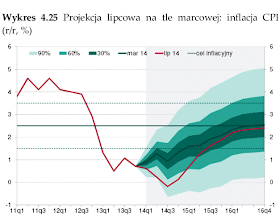

| źródło: Raport o inflacji, NBP lipiec 2014 r. |

Afera taśmowa obnażyła spore upolitycznienie prezesa banku centralnego, więc można podejrzewać chęć wyprodukowania kiełbasy wyborczej w postaci obniżki stóp procentowych na posiedzeniu na początku września (ruch stóp wpływa na gospodarkę z pewnym opóźnieniem). Istnieje taka szansa.

To mogłoby dać jakiś impuls wzrostowy naszej giełdzie, którą hamuje w dużej mierze oczekiwanie na rozbiórkę OFE (zapisało się dotąd zaledwie nieco ponad pół miliona osób). Na razie mamy czas na analizy i akumulację kapitału (dla mnie poczekalnią są lokaty i konta oszczędnościowe).

Można badać najróżniejsze motywy.

Jeden z nich jest związany z dzisiejszym wpisem. Na początku artykułu znalazł się baner kierujący do lokaty w Idei Banku poprzez program partnerski ComperiaLead. Uznałem, że skoro sam zakładałem takie lokaty na siebie i inne osoby z mojej rodziny, nie widzę powodu, żeby inni nie mieli z tego skorzystać, a przy okazji wpadnie i mi parę groszy. Taki układ uznaję za korzystny dla wszystkich.

Natomiast na ten sam pomysł wejścia w afiliację właśnie z Comperią (za sprawą artykułu Michała Szafrańskiego) wpadło ostatnio tak dużo osób, że zastanawiam się, czy przypadkiem nie skorzysta na tym sama notowana na GPW spółka (w marcu przeszła na główny parkiet z otchłani NewConnect).

Na wykresie nie widać nic szczególnego poza wzmożonym obrotem w ubiegłym tygodniu.

|

| Kliknij, aby powiększyć |

Jednak jest to na tyle mała spółka (kapitalizacja na poziomie 44,5 mln zł), że wypracowanie zysku netto na poziomie 5 mln zł obniży jej współczynnik cena/zysk poniżej poziomu 10, czyli do bardzo atrakcyjnych wartości. I właśnie taki zysk (ponad 5 mln zł) na przyszły rok prognozuje niemieckie biuro Dr. Kalliwoda wyceniając jedną akcję aż na 40,5 zł. Z kolei DI Investors też zachęca do kupna, ale wylicza wartość akcji Comperii zdecydowanie niżej: 29,1 zł.

Czy to oznacza, że trzeba rzucić się na akcje Comperii w poniedziałek rano i kupować jak leci?

Niekoniecznie - zauważcie, że w przypadku DI Investors obserwujemy wyraźny konflikt interesów: biuro maklerskie zachęca do kupna, a równocześnie w akcjonariacie Comperii znajduje się... TFI Investors.

Poza tym płynność tych akcji na GPW nie powala na kolana - na przykład na ostatniej sesji giełdowej w piątek cały obrót wyniósł zaledwie 12 tys. zł.

Raczej chodzi mi tu o pewien tok myślenia: możesz założyć lokatę i niczym się nie przejmować, albo pójść krok dalej i próbować jeszcze coś dorobić w programie partnerskim, albo uznać, że ten biznes ma sens i kupić sobie jego kawałek.

Po prostu istnieje wiele różnych opcji i Twoim zadaniem jest wybór tej właściwej.

Ja na lokatę nie patrzę jak na sposób zarobienia pieniędzy, tylko ich przechowanie. W końcu ile wyciśniesz z limitu 10 000 zł w Idea Banku po kwartale?

Nieco ponad 100 zł netto. Dołóżmy do tego żonę/męża czy kogokolwiek innego i zrobi się z tego 200 czy 300 zł zysku. To nie są żadne kokosy, ale pieniądze są pewne i przy okazji zyskujesz coś innego: czas na robienie zupełnie innych rzeczy.

Oczywiście bank nie jest instytucją charytatywną i potem będzie chciał sprzedać swoje różne produkty, żeby zarobić, ale przecież grzeczne "nie, dziękuję " (oraz ewentualnie prośba o zaprzestanie działań marketingowych) spokojnie wystarczy.

A w jaki sposób zazębia się to z inwestycjami?

Pierwszym zadaniem dla każdego inwestora nie powinna być bezmyślna pogoń za złudną wysoką stopą zwrotu (zawsze przekłada się ona na wyższe ryzyko), ale ochrona kapitału. I ten kapitał chronisz przez lokaty, konta oszczędnościowe i obligacje.

Co nie oznacza, że wystarczy na tym poprzestać, ponieważ długoterminowo giełda pokonuje lokaty, ale aby z tego fenomenu skorzystać, potrzeba nie tyle szerokiej wiedzy, co dyscypliny i odporności psychicznej, czego wszystkim szczerze życzę. Także sobie,